上半年電池企業賺嗨了

時間:2023-10-23 09:02來源:中國汽車報 作者:萬仁美

點擊:

次

從宏觀角度看,我國電動汽車形勢喜人。中汽協的數據顯示,1~9月,新能源汽車產銷分別完成631.3萬輛和627.8萬輛,同比分別增長33.7%和37.5%,市場占有率達到29.8%,繼續保持全球新能源汽車產銷第一的位置。我國新能源汽車產銷取得可喜的成績,是中央及地方多年政策扶持的結果。電動汽車的蓬勃發展,帶動了上游電池企業利潤的快速增長。

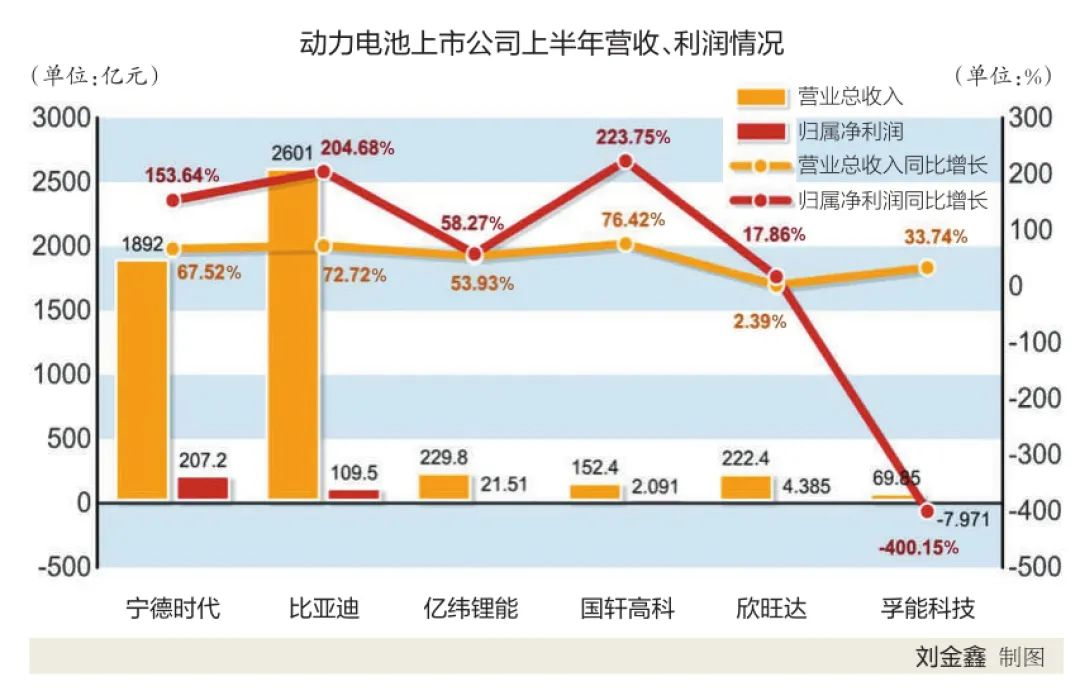

記者參加行業會議時,多位嘉賓提到,經歷了碳酸鋰價格“過山車式”的走勢后,多數動力電池企業從“壓力山大”轉為利潤增長。隨著動力電池上市企業半年報的公布,嘉賓演講的內容也得到了證實。大多數上市動力電池公司營業總收入同比增長為2位數,這得益于我國新能源汽車產業繼續快速發展。

在營業收入增長的大背景下,各家上市動力電池公司的細分數據有很大區別,反映出各家企業在細分領域中的實力有較大差別。

01

營收增長 利潤率反差鮮明

我國新能源汽車銷量增長,拉動了動力電池產銷增長,營業收入與凈利潤都有所增長。2023年上半年電池行業營收和扣非歸母凈利潤同比分別增長66%和150%,毛利率和凈利率分別增長21%和11%,比2022年底提升1%。

動力電池總體表現不錯,大多數企業的營收增長也較快。動力電池上市公司半年報顯示,營業收入增長都在2位數以上,最高的是國軒高科增長76.42%;其次為比亞迪增長72.72%;寧德時代排列第三,增長67.52%;以下依次為億緯鋰能增長53.95%;中創新航增長34.12%;孚能科技增長33.74%;欣旺達增長2.39%。欣旺達主要從事手機電池生產,近年來手機市場處于飽和狀態,另外,欣旺達動力電池生產線正在建設,在匈牙利的工廠還沒有投產,欣旺達營業收入增長較低屬于合理現象。

電動汽車的價格戰越演越烈,通常來說,整車降價會傳導給零部件行業,動力電池也不能幸免,利潤率會下降。但是,2023年,動力電池行業利潤率非但沒有下降,反而大幅度上升。中信建投證券的研究報告顯示,2023年上半年動力電池行業毛利率和凈利率分別為49%和43%。

從上市公司的財報可以看到,毛利率最高的是寧德時代,達到了21.63%,比亞迪為18.33%,億緯鋰能為15.93%,國軒高科為15.35%,欣旺達為14.46%,中創新航為9.59%,孚能科技為2.35%。

動力電池利潤大幅度增長,與電動汽車市場競爭激烈形成了鮮明反差,根源在于碳酸鋰價格大幅度回落,為動力電池企業釋放出利潤空間。今年4月,碳酸鋰價格跌至16萬元/噸以下,而最高峰時超過60萬元/噸,幾家動力電池企業用量較大,價格大幅度下降給企業釋放了較多利潤空間。

02

細分數據透露企業實力

毛利率反映了企業的表面,凈利率才真實地反映了企業的盈利能力。電動汽車市場的激烈競爭,對電池企業的凈利率有較大影響。中信建投證券的研究報告顯示,毛利率和凈利率較2022年底下降14%和17%,鋰價回落致使營收和業績增速下降,盈利能力相應收縮。

從企業財報來看,寧德時代凈利率依然最高,達到了11.35%,億緯鋰能為11.02%,比亞迪為4.4%。凈利率與毛利率相差較大的企業是比亞迪,相差13.93%,其次是國軒高科13.77%,孚能科技為13.76%。凈利率與毛利率相差較大,說明企業的營銷費用、管理費用、財務費用等比較高。

報表顯示,寧德時代的財務費用為-31.59億元,銷售費用為67億元,管理費用為45.12億元。比亞迪的財務費用為-11.03億元,銷售費用為108.4億元,管理費用為68.19億元。億緯鋰能的財務費用為3218萬元,銷售費用為2.662億元,管理費用為4.554億元。國軒高科的財務費用為-1066萬元,銷售費用為3.268億元,管理費用為7.982億元。

任何一個企業吃老本都不能在市場上長久生存,觀察上市公司的研發費用具有重要的意義。通過觀察研發費用,可以判斷企業在未來競爭激烈的市場中能否立于不敗之地。財報顯示,各家企業都投入了較高的研發費用。寧德時代98.5億元,比亞迪138.3億元,億緯鋰能12.17億元,國軒高科9.044億元,欣旺達12.61億元,孚能科技2.738億元,中創新航1.706億元。

每個企業的體量不同,除了觀察絕對數量外,還需要比較研發費用與營業收入之比,才能看出各家企業對研發的重視程度。寧德時代為5.21%,比亞迪為5.32%,億緯鋰能為5.30%,國軒高科為5.93%,欣旺達為5.67%,孚能科技為3.92%,中創新航為1.39%。總體來看,我國動力電池頭部企業的研發投入接近6%,與國際知名企業的平均水平比較接近。

03

未來格局或許變化

當前,企業與科研機構都在研發新材料、新電池。有些企業在新材料、新電池的研發上進展較快,可能先占領市場,進而影響未來的財報業績。

寧德時代是電池頭部企業,技術研發實力也很強,前不久寧德時代發布全球首款采用磷酸鐵鋰材料并可實現大規模量產的4C超充電池,被命名為神行超充電池。此前,寧德時代還發布了鈉離子電池,磷酸錳鐵鋰電池等,這些新材料、新電池對現有的主流產品都會產生較強的沖擊力。

固態電池是許多企業的研發目標,但難度太大,半固態電池問世,對動力電池市場也將造成較大沖擊。據了解,贛鋒鋰業宣布,旗下的三元固液混合鋰離子電池將配裝在賽力斯SERES5上;國軒高科的半固態電池則配裝在高合HiPhiX車型上。這些新型電池在這些車型上試用取得不錯的效果,將改變動力電池行業格局。

除了新材料新技術帶來的影響,現有的產能過剩也將對未來發展帶來較大影響。中信建投證券的研究報告顯示,上市公司融資及非上市公司的擴產導致市場格局惡化加速,2022年下半年開始部分產能過剩,2023年全面過剩。在擴產放緩背景下,到2023年四季度供需開始向好,考慮擴產放緩、現金流等綜合情況,預計供需出清順序為電解液、三元正極、鐵鋰正極、負極和隔膜,部分環節到2024年二季度前后完成優化。

(責任編輯:子蕊)

免責聲明:本文僅代表作者個人觀點,與中國電池聯盟無關。其原創性以及文中陳述文字和內容未經本網證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

凡本網注明 “來源:XXX(非中國電池聯盟)”的作品,均轉載自其它媒體,轉載目的在于傳遞更多信息,并不代表本網贊同其觀點和對其真實性負責。

如因作品內容、版權和其它問題需要同本網聯系的,請在一周內進行,以便我們及時處理。

QQ:503204601

郵箱:[email protected]

凡本網注明 “來源:XXX(非中國電池聯盟)”的作品,均轉載自其它媒體,轉載目的在于傳遞更多信息,并不代表本網贊同其觀點和對其真實性負責。

如因作品內容、版權和其它問題需要同本網聯系的,請在一周內進行,以便我們及時處理。

QQ:503204601

郵箱:[email protected]

猜你喜歡

-

成立不到4年融資37億歐元,歐洲電池獨角獸和寧德時代搶客戶

2024-06-04 09:49 -

彭博新能源財經報告:鋰離子電池儲能勢將面對來自新型長時儲能的競爭

2024-06-03 10:31 -

低空經濟“起飛”,電池廠要講“新故事”

2024-06-03 09:48 -

氫能加速跑!2040年我國燃料電池車輛滲透率有望達到50%

2024-06-03 09:16 -

前4月湖北出口鋰離子蓄電池增長加快:企業發貨周期平均縮短1天

2024-05-31 18:56 -

日本電池戰略:拽著液態 提著全固態

2024-05-31 11:55 -

小商小販多手倒賣,“退休”電動自行車電池去向成謎

2024-05-30 20:12 -

超3000萬鈉電池訂單簽了!2024年十大鈉電訂單,最大贏家是它!

2024-05-30 11:23 -

起大早趕晚集,歐洲動力電池產業何時崛起?

2024-05-29 18:30 -

以更高標準、更嚴要求筑牢動力電池安全底線——獨家解讀《電動汽車用動力蓄電池安全要求(征求意見稿)》

2024-05-29 09:28

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

專題

相關新聞

-

成立不到4年融資37億歐元,歐洲電池獨角獸和寧德時代搶客戶

2024-06-04 09:49 -

彭博新能源財經報告:鋰離子電池儲能勢將面對來自新型長時儲能的競爭

2024-06-03 10:31 -

低空經濟“起飛”,電池廠要講“新故事”

2024-06-03 09:48 -

氫能加速跑!2040年我國燃料電池車輛滲透率有望達到50%

2024-06-03 09:16 -

前4月湖北出口鋰離子蓄電池增長加快:企業發貨周期平均縮短1天

2024-05-31 18:56 -

日本電池戰略:拽著液態 提著全固態

2024-05-31 11:55 -

小商小販多手倒賣,“退休”電動自行車電池去向成謎

2024-05-30 20:12 -

超3000萬鈉電池訂單簽了!2024年十大鈉電訂單,最大贏家是它!

2024-05-30 11:23

本月熱點

-

2024鋰電池行研報告

2024-05-24 18:59 -

多個鋰電項目終止,重磅文件引導企業單純擴大產能!

2024-05-15 19:12 -

小米入局電池制造,與寧德時代成立合資公司!

2024-05-20 19:05 -

攜手多地政府,這家企業5月三大電池項目開工/簽約!

2024-05-21 18:46 -

重磅!新能源突傳三大利好!固態電池賽道即將爆發

2024-05-28 18:18 -

投資超25億元!這家鋰電企業擬在美國建設電池化學品項目

2024-05-22 19:20 -

又一10GWh項目開工,固態電池距離產業化還要多久?

2024-05-11 19:17 -

寧德時代、比亞迪、中創新航共同供貨蔚來“樂道”?

2024-05-09 18:48

微信公眾號

微信公眾號